Velkakestävyysanalyysi tulee olemaan keskeisessä roolissa uudistetuissa velkasäännöissä. Finanssipolitiikan valvonnan tekemät alustavat laskelmat hahmottelevat julkisen talouden tulevien vuosien sopeutustarvetta. Säännöstön merkittävän vaikutuksen takia laajempi yhteiskunnallinen keskustelu aiheesta olisi toivottavaa.

Tämä kirjoitus on blogisarjan toinen osa. Tutustu myös sarjan ensimmäiseen osaan ”EU:n velkasäännöt uudistuvat – painopiste siirtyy vahvasti jäsenmaakohtaiseen tarkasteluun”.

Näin suuren (ja teknisen) sääntöuudistuksen myötä herää luonnollisesti kysymys siitä, miten se tulee vaikuttamaan eri jäsenmaiden finanssipolitiikkaan tulevaisuudessa.

Tässä kirjoituksessa esitellään alustavia laskelmia siitä, kuinka suuria sopeutusvaatimuksia sääntöuudistus Suomelle tarkoittaa. Laskelmissa on keskitytty tarkastelemaan tilannetta, jossa sopeutusjakson pituus on vain neljä vuotta. Mahdollista sopeutusjakson pidennystä ei ole huomioitu.

Tarkkoja laskelmia ei ole vielä mahdollista tehdä, koska komission päivitetty velkakestävyysanalyysi julkaistaan vasta myöhemmin keväällä.

Laskelmissa neljän vuoden sopeutusjakso ajoittuu vuosille 2024–2028 ja 10 vuoden tarkastelujakso vuosille 2028–2038. Epävarmuuden sisältävän skenaarion tarkastelujakso on 5 vuotta.

Laskelmissa on otettu huomioon vain turvalauseke velkasuhteelle, koska se on merkityksellisempi Suomen tapauksessa.

Laskelmissa vuosittaista sopeutustarvetta kuvataan rakenteellisen perusjäämän muutoksella. Rakenteellisessa perusjäämässä tulojen ja menojen erotuksesta (jäämä) vähennetään korkomenot sekä otetaan huomioon suhdannetilanne.

Rakenteellisen perusjäämän muutoksella kuvataan sitä, kuinka kiristävää finanssipolitiikka on. Suurempi muutos tarkoittaa kiristävämpää finanssipolitiikkaa.

Epävarmuuden huomiointi tiukentaa sopeutustarpeen määrää

Taulukko 1 näyttää velkakestävyysanalyysissä käytettyjen skenaarioiden tuottamat sopeutustarpeet. Epävarmuuden sivuuttavien skenaarioiden osalta tiukin vaadittu vuosittainen sopeutus olisi 0,25 prosenttiyksikköä. Vuoden 2024 ennustetulla bruttokansantuotteella (BKT) mitattuna tämä vastaa noin 0,7 miljardia euroa.

Komission velkakestävyysanalyysissä epävarmuuden huomioivassa skenaariossa 70 prosenttia simuloiduista velkaurista tulee olla laskevalla uralla. Kansainvälinen valuuttarahasto IMF (2022) käyttää omassa analyysissään 80 prosentin ”uskottavuustasoa”.

| Skenaario | Vuosittainen sopeutustarve (%-yksikköä suhteessa BKT:hen) | Täyttääkö turvalausekkeen velkasuhteelle? | Uskottavuustaso | Poikkeamien mallinnus |

| Perusura | 0,11 | Ei | – | – |

| Epäsuotuisa (rakenteellinen) perusjäämä | 0,23 | Ei | – | – |

| Epäsuotuisa r – g | 0,25 | Ei | – | – |

| Rahoitusmarkkinahäiriö | 0,11 | Ei | – | – |

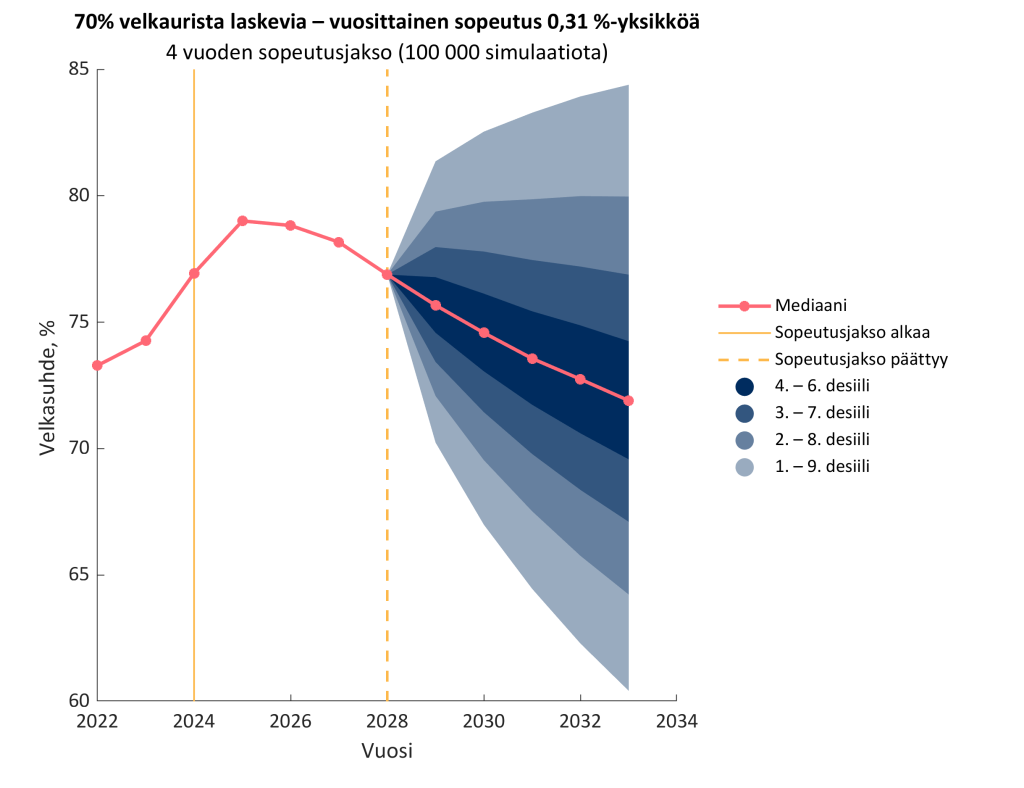

| Perusura (kuvio 1) | 0,31 | Ei | 70 % | N |

| Perusura | 0,46 | Ei | 80 % | N |

| Perusura | 0,68 | Kyllä | 90 % | N |

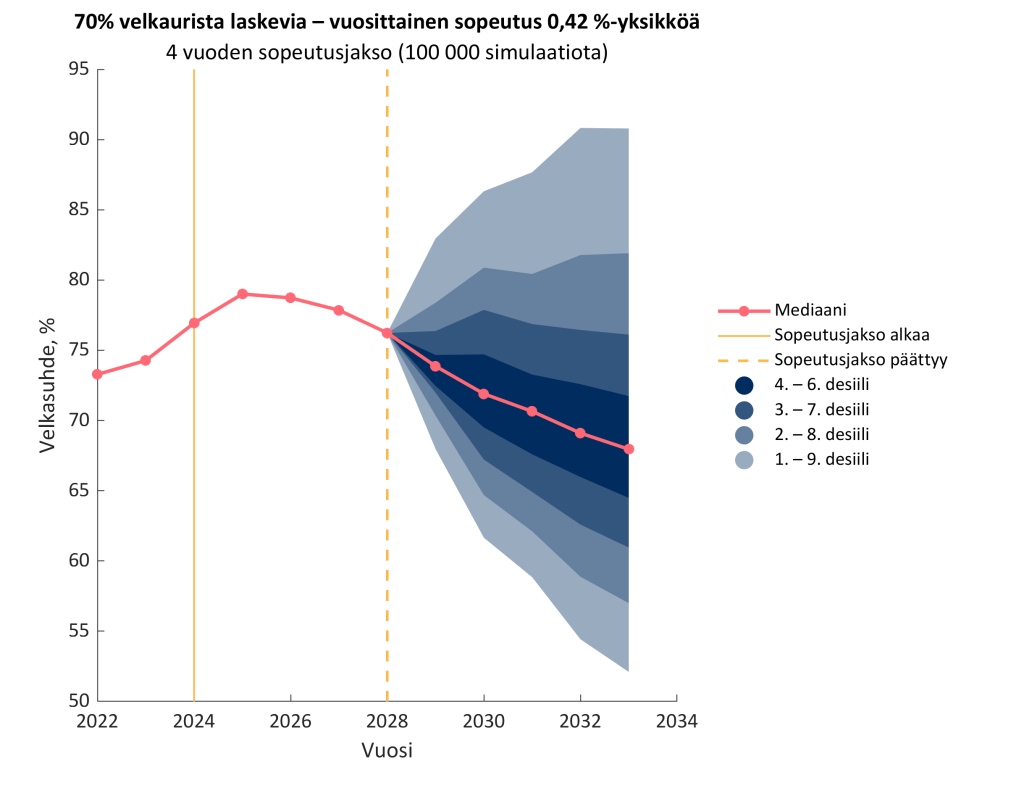

| Perusura (kuvio 2) | 0,42 | Ei | 70 % | UO |

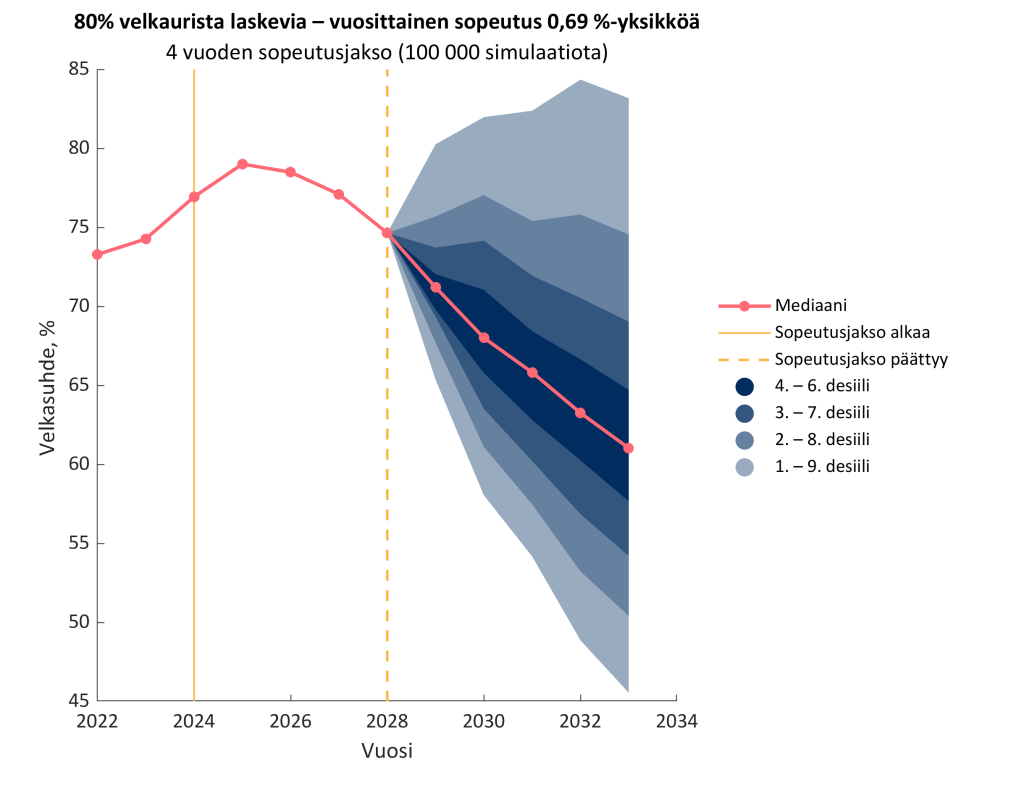

| Perusura (kuvio 3) | 0,69 | Kyllä | 80 % | UO |

Uudistettujen velkasääntöjen osalta analyysissä sovellettavasta uskottavuustasosta ei ole kirjoitushetkellä vielä varmuutta. Kuten laskelmista nähdään, uskottavuustason valinnalla on merkittävä vaikutus epävarmuuden huomiovan skenaarion antamaan sopeutustarpeeseen.

Epävarmuuden huomioiva skenaario tiukentaa vaadittua vuosittaista sopeutusta. Komission käyttämällä 70 prosentin uskottavuustasolla vuosittainen sopeutustarve asettuu 0,3 prosenttiyksikön tuntumaan (kuvio 1). Karkeiksi euromääriksi käännettynä tämä tarkoittaa 0,9 miljardia euroa.

Lyhyt sopeutusjakso tarkoittaa Suomelle tuntuvaa julkisen talouden sopeutustarvetta

Mikään edellä esitetyistä skenaarioista ei riitä täyttämään velkasuhteelle asetettua turvalauseketta. Tästä syystä vaadittu sopeutus määräytyy niin, että velkasuhde saadaan laskemaan turvalausekkeen vaatimalla 2 prosenttiyksiköllä sopeutusjaksolla.

Komission käyttämällä 70 prosentin uskottavuustasolla olevassa epävarmuuden huomioivassa skenaariossa velkasuhde ei laske ollenkaan sopeutusjaksolla (kuvio 1). Velkasuhde saadaan laskemaan yli 2 prosenttiyksikköä, kun vuosittainen sopeutustarve nostetaan 0,68 prosenttiyksikköön. Tällöin myös uskottavuustaso nousee 90 prosenttiin (taulukko 1).

Turvalausekkeen täyttäminen vaatii siis 0,68 prosenttiyksikön sopeutusta. Tämä tarkoittaa 2 miljardin euron vuosittaista sopeutusta. Tällainen vuosittainen sopeutusvaatimus on tuntuva.

Sopeutusjakson kesto vaikuttaa merkittävästi vuosittaiseen sopeutustarpeeseen

Suurten sopeutustoimien toteuttaminen neljässä vuodessa ei ole suositeltavaa.

Suurien sopeutustoimien laajempia pitkän aikavälin negatiivisia vaikutuksia on vasta alettu ymmärtämään paremmin. Tähän liittyvää tutkimusta ovat tehneet esimerkiksi Fetzer (2019), Gabriel ym. (2023) ja Cerra ym. (2023).

Suuri sopeutustarve tulisikin jakaa tarpeeksi pitkälle aikavälille. Uudistetuissa velkasäännöissä tämä on otettu huomioon mahdollisuutena saada pidennys neljän vuoden sopeutusjaksoon. Maksimipidennys on kolme vuotta, jolloin sopeutusjakson pituus on seitsemän vuotta.

Pidennyksellä saattaa olla merkittävä vuosittaista sopeutustarvetta vähentävä vaikutus. Tämä johtuu siitä, että pidennys käytännössä vain jakaa saman sopeutustarpeen useammalle vuodelle.

Suomen vuosittainen sopeutustarve saattaisi laskea 0,2 prosenttiyksikköön, jos sopeutusjakson pituus olisi seitsemän vuotta (Bruegel, 2023). Tämä tarkoittaa karkeasti 0,6 miljardin euron vuosittaista sopeutusta. Tätä mahdollisuutta kolme vuoden pidennykseen ei finanssipolitiikan valvonnan laskelmissa ole (vielä) tarkasteltu.

Turvalausekkeet monimutkaistavat uutta säännöstöä turhaan

Bruegelin (2023) mukaan turvalauseke velkasuhteelle sitoisi vain kahta maata: Suomea neljän vuoden sekä Espanjaa neljän ja seitsemän vuoden sopeutusjaksoilla. Kaikille muille maille velkakestävyysanalyysi tuottaa sellaisen viiteuran, jolla myös turvalauseke täyttyy.

Erillisten turvalausekkeiden sijaan parempi vaihtoehto olisi ollut velkakestävyysanalyysin muokkaaminen. Tämä olisi voitu saavuttaa lukuisilla eri tavoilla, mikä olisi tehnyt velkakestävyysanalyysistä suoraviivaisemman. Nyt turvalausekkeet turhaan monimutkaistavat analyysiä.

Yksi keino olisi tekninen muutos velkakestävyysanalyysin oletuksiin.

Komission analyysissä oletetaan, että talouskasvu-, korko- ja perusjäämäennusteiden positiiviset ja negatiiviset poikkeamat epävarmuuden huomioivissa skenaarioissa ovat yhtä todennäköisiä. Tämä johtaa kuvion 1 mukaiseen symmetriseen simuloitujen velkaurien jakaumaan.

Tämä oletus ei ole kuitenkaan realistinen. Jos poikkeamien oletetaan sen sijaan perustuvan ennustettujen muuttujien aikaisempiin havaintoihin, saadaan kuvion 2 mukainen epäsymmetrinen simuloitujen velkaurien jakauma.

Yksinkertaistaen epäsymmetrisyys selittyy sillä, että negatiivisten poikkeamien jälkeen seuraava simuloitu havainto on todennäköisesti myös negatiivinen. Sama ilmiö ei toistu positiivisten havaintojen kohdalla. Tästä syystä simuloitujen korkean velkasuhteen urien todennäköisyys on jälkimmäisellä menetelmällä suurempi kuin ensimmäisellä.

Tässä havaittu velkaurien epäsymmetrisyys liittyy laajemmin myös suhdannevaihteluiden epäsymmetrisyyteen. Nousukaudet ovat tasaisia ja pitkäkestoisia, mutta laskukaudet äkkinäisiä ja lyhytkestoisia (Dupraz ym., 2023).

Pienellä muutoksella velkakestävyysanalyysiä voidaan muokata realistisempaan ja aineistolähtöisempään suuntaan. Tällä menetelmällä turvalauseke täyttyy, kun uskottavuustasoa nostetaan komission käyttämästä 70 prosentista IMF:n käyttämään 80 prosenttiin (kuvio 3).

Laajempi yhteiskunnallinen keskustelu EU:n velkasäännöistä olisi toivottavaa

Tässä kirjoituksessa pyrittiin havainnollistamaan velkakestävyysanalyysin tulevaa sisältöä ja toimintaa sekä sen suhdetta noudatettavaan indikaattoriin eli nettomenouraan. Velkakestävyysanalyysin yksityiskohdat saattavat vielä muuttua, mutta toimintaperiaatteet säilyvät ennallaan.

EU:n uudistuneet velkasäännöt tulevat ohjaamaan merkittävästi jäsenmaiden finanssipolitiikkaa ja siinä vallitsevaa liikkumavaraa. Tästä syystä olisi toivottavaa, että näin merkittävästä uudistuksesta käytäisiin myös laajempaa yhteiskunnallista keskustelua.

Lähteet

Bruegel. (21.12.2023). Assessing the Ecofin compromise on fiscal rules reform (Avautuu uuteen välilehteen).

Cerra, V., Fatás, A., & Saxena, S. C. (2023). Hysteresis and Business Cycles (Avautuu uuteen välilehteen). Journal of Economic Literature, 61(1), 181–225.

Dupraz, S., Nakamura, E., & Steinsson, J. (2023). A Plucking Model of Business Cycles. Working Paper.

Fetzer, T. (2019). Did Austerity Cause Brexit? (Avautuu uuteen välilehteen) American Economic Review, 109(11), 3849–3886.

Gabriel, R. D., Klein, M., & Pessoa, A. S. (2023). The Political Costs of Austerity (Avautuu uuteen välilehteen). The Review of Economics and Statistics, 1–45.

IMF. (2022). Staff Guidance Note on the Sovereign Risk and Debt Sustainability Framework for Market Access Countries (Avautuu uuteen välilehteen) [Policy Paper].